在上一篇文章《三省财政情况与平台非标债权分析》中,我们对比分析了三省(江苏、贵州、四川)城投平台的部分数据,总结了城投非标债权的信用风险点以及。本文我们将以全部发债城投债为样本,分析城投平台的相关数据。

二、城投平台的偿债能力分析-付息能力分析

1、方法论

一般认为,企业的偿债能力分为还本能力和付息能力。对于一般企业而言,能还本金即自然付息不在话下。所以一般企业并不会刻意评价付息能力。但从平台企业的经营特点来看,大部分平台企业属于资产和负债同步扩张时期。平台企业一般通过债务续作来解决还本的问题,企业产生的收入一般不用作还本,也较难单纯从企业自身的经营情况分析其偿债能力。因此付息能力的评价显得尤为重要。

本文认为,自身经营可以基本覆盖债务利息支出的平台企业,其利息偿还能力才有基本的保障。否则,应该认为该平台企业自身经营极度困难。本文拟构建相应指标评价其债务偿还能力。

1)指标构建

各企业的EBITDA是企业利息,税项,折旧和摊销前的收益,可以衡量企业用于还债的资金。EBITDA与应付利息的差额可以客观反映当年企业是否能够靠自身经营来归还因负债承担的利息。但由于部分企业的EBITDA难以获得,我们从企业的平均成本收益率来考虑这个问题。

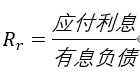

假定企业的有息负债平均利率为Rr,则

企业可以承担的有息负债平均利率为Rb,则

企业能否通过自身经营使当年的收入覆盖利息支出,由Tc决定。

![]()

当Tc>0时,企业可承担的有息负债利率较企业当年支付的平均利率高,企业付息能力较强;

当Tc<0时,企业可承担的有息负债利率较企业当年支付的平均利率低,企业付息能力较弱;

2)应用情况讨论

公式实际运用过程中,不少平台企业可能会通过财务会计处理,使其报表中的应付利息或有息负债数值较实际值低。这些情况可能会造成偏差,具体如下:

对于有息负债低于实际值的情况,因R_b和R_r的分母相同,均为有息负债,所以该情况将使Tc的值变大,但不影响Tc的符号。

对于应付利息低于实际值的情况,这将会导致Tc大于真实值,既影响Tc的大小,也影响Tc的符号。即部分原有的Tc<0的平台企业归类为Tc>0,导致Tc>0的情况判断失效,但Tc<0的情况仍然适用。

综上,本文认为,在实际运用中,尽管根据企业提供的财务数据计算的Tc的值有所放大,但当Tc<0时,仍然可以认为企业可承担的有息负债利率较企业当年支付的平均利率低,企业付息能力较弱。

2、数据结果与讨论

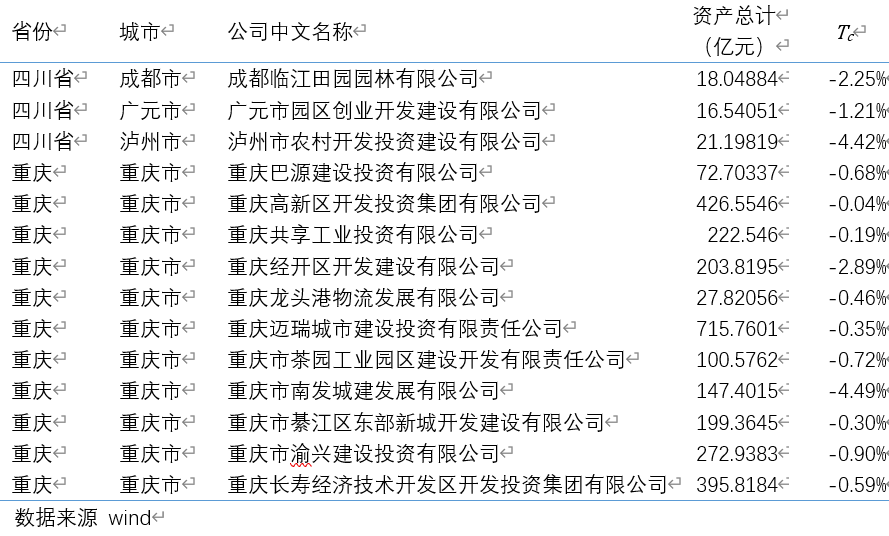

本文对2033家有存续债券的平台企业的Tc值进行了计算。合计有97家平台企业的Tc值小于0。下表列举其中位于四川省和重庆市的相关平台企业。

考虑到财表与现实中差异,若根据财务报表计算的平台企业Tc值小于0,则更加说明其靠自身能力偿还利息的能力偏弱,应该尽量避免投资类似企业。与之相对的是,Tc值大于0的平台企业并不是付息高枕无忧,只是说明他们优于小于0的企业。